个税法修订迈出关键一步。《个人所得税法修正案(草案)》29日开始向社会征求为期1个月的意见。相较之前,草案全文公布了不少新信息,总体来看,这七大焦点你要知道,事关你我利益。

4种收入将合并征税

此次个税修订的一大变化是对4种收入实行综合征税。

现行个人所得税法采用分类征税方式,即将个人所得分为工资、薪金所得,劳务报酬所得,稿酬所得,利息股息红利所得,财产租赁所得,财产转让所得等11个项目分别征税。

而根据草案,将工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得等4项劳动性所得纳入综合征税范围。

起征点提至5000元

按照现行个人所得税法,工资、薪金所得的基本减除费用标准为3500元/月;劳务报酬所得、稿酬所得、特许权使用费所得,每次收入不超过4000元的,减除费用800元;4000元以上的,减除20%的费用。草案将上述综合所得的基本减除费用标准提高到5000元/月(6万元/年)。

基本减除费用标准,其实就是俗称的个税起征点,不过它的内涵有了变化,之前3500元的起征点是针对工资、薪金所得一项,而新的起征点是针对工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得这四项综合所得。

对于起征点,记者注意到,目前有的意见认为合适,有的建议进一步提高,不少网友建议提到1万元,也有很多人则建议定期调整起征点。

最新税率表公布

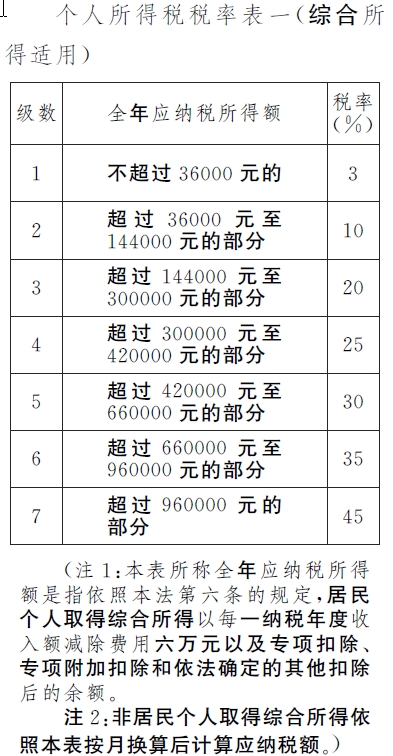

相较之前公布的信息,此次草案全文公布了最新的具体个税税率表。

根据新税率表,综合所得应该按如下税率缴税:全年应纳税所得额不超过36000元的为3%;超过36000元至144000元的部分为10%;超过144000元至300000元的部分为20%;超过300000元至420000元的部分为25%;超过420000元至660000元的部分为30%;超过660000元至960000元的部分为35%;超过960000元的部分为45%。

跟现行税率相比,现行税率为10%的部分所得的税率降为3%;现行税率为20%的所得,以及现行税率为25%的部分所得的税率降为10%;现行税率为25%的部分所得的税率降为20%。

增加专项附加扣除

草案在提高综合所得基本减除费用标准,明确现行的个人基本养老保险、基本医疗保险、失业保险、住房公积金等专项扣除项目以及依法确定的其他扣除项目继续执行的同时,首次增加规定子女教育支出、继续教育支出、大病医疗支出、住房贷款利息和住房租金等与人民群众生活密切相关的专项附加扣除。

也就是说,你每一纳税年度的收入,先减去6万元,然后再减去以上扣除项目后才纳税。这样一来,不仅降负更多,而且更加公平。因为专项附加扣除考虑了个人负担的差异性,更符合个人所得税基本原理,有利于税制公平。

谁来提供这些扣除项目的信息呢?根据草案,教育、卫生、医疗保障、民政、人力资源社会保障、住房城乡建设、人民银行、金融监督管理等相关部门应当向税务机关提供纳税人子女教育、继续教育、大病医疗、住房贷款利息、住房租金等专项附加扣除信息。

按年计算个税

个税的纳税方式和时间将有大变化。

根据草案,个人所得税以所得人为纳税人,以支付所得的单位或者个人为扣缴义务人。居民个人取得综合所得按年计算个人所得税;有扣缴义务人的,由扣缴义务人按月或者按次预扣预缴税款,居民个人年度终了后需要补税或者退税的,按照规定办理汇算清缴。

此外,纳税人取得综合所得需要办理汇算清缴的,应当在取得所得的次年3月1日至6月30日内办理汇算清缴。

跟以往相比,个税征收期限由月改为年,这避免了以往某月收入变高而多缴税的弊端,不过参照美国、欧洲等西方发达国家的经验,个税申报退税等流程则可能变得复杂。

增加反避税条款

目前,个人运用各种手段逃避个人所得税的现象时有发生。有专家曾对记者表示,工资薪金所得实行的是由单位代扣代缴,无法逃避,其他的则有逃避空间。在此情况下,私企老板可以不给自己开高薪,富人可以合理避税。

草案拟首次增加反避税条款,有下列情形之一的,税务机关有权按照合理方法进行纳税调整:(一)个人与其关联方之间的业务往来,不符合独立交易原则且无正当理由;(二)居民个人控制的,或者居民个人和居民企业共同控制的设立在实际税负明显偏低的国家(地区)的企业,无合理经营需要,对应当归属于居民个人的利润不作分配或者减少分配;(三)个人实施其他不具有合理商业目的的安排而获取不当税收利益。

根据草案,税务机关依照前款规定作出纳税调整,需要补征税款的,应当补征税款,并依法加收利息。

新税法拟2019年实施

根据草案,本修正案自2019年1月1日起施行。

不过,本修正案施行前,自2018年10月1日至2018年12月31日,纳税人的工资、薪金所得,先行以每月收入额减除费用五千元后的余额为应纳税所得额,依照本修正案第十六条的个人所得税税率表一(综合所得适用)按月换算后计算缴纳税款,并不再扣除附加减除费用。

也就是说,最早从今年10月1日起就能适用新的起征点了。

凡人微光|重...

凡人微光|重... 如愿

如愿 微视频|丰收新景

微视频|丰收新景 青春华章|追光

青春华章|追光 丰收24小时

丰收24小时 青春华章·亿缕...

青春华章·亿缕... 聚一起 就是家

聚一起 就是家 亿缕阳光丨被...

亿缕阳光丨被... 微视频丨同行...

微视频丨同行... 土耳其水拓画...

土耳其水拓画... 新华全媒+|来...

新华全媒+|来... “中国历代绘...

“中国历代绘... 乌鲁木齐“热...

乌鲁木齐“热... 松花江哈尔滨...

松花江哈尔滨... 我国成功发射...

我国成功发射... 产教融合促就业

产教融合促就业 北京市民快乐...

北京市民快乐...