硅谷银行倒闭的原因在于利率上升和监管机构的失误,而不是银行自身的资金短缺。但是,监管机构眼下正在利用银行业的恐慌掩盖其繁琐的资本新规——这些新规恐将使美国的金融体系更加脆弱。

当地时间2023年5月16日,美国华盛顿,美国参议院银行委员会的听证会举行,在美国银行业危机期间倒闭的硅谷银行和签名银行的高管参加听证会,两家银行高管当天均在作证时拒绝承认银行的倒闭是管理层的错误。(IC photo)

美联储、美国联邦存款保险公司和美国货币监理署最近提出一项长达1087页的规定,拟将对大中型银行的资本要求(指银行用于抵御风险所必须持有的流动性资本)平均提高16%。较高的资本要求水平有助于保护纳税人。不过,正如美联储主席鲍威尔在一份声明中指出的那样,目前提高资本要求的潜在成本可能已经超过了收益。

拟议的规定将涵盖约30家资产超1000亿美元的银行。根据该规则,美国旗星银行必须遵守与摩根大通相同的资本要求,尽管前者规模只有后者的1/25。与此同时,银行将不得不持有更多资本,以应对监管处罚、诉讼和网络攻击等操作风险。因此,监管机构可以对银行实施两次惩罚:先是罚款,然后要求它们持有更多资本,以备将来处罚。

上述提议还将对交易风险提出更高的资本要求。如果监管认为银行所从事的业务风险较高,会责令其保持更高的资本要求。这听起来很有道理,但正如鲍威尔在一份声明中解释的那样,这些要求可能导致银行在表面上减少做市活动,却将一些操作转向“影子银行”或其他相关部门。

该拟议规定中的交易风险加权机制似乎在鼓励从众行为、加剧监管套利。更为严峻的另一个问题在于,这些规则将分散银行经理对实际风险管理的注意力。硅谷银行的案例就是如此:调查报告指出,硅谷银行的相关人员花费了大量精力理解并应对这些规则,却忽视了真正的风险。

凡人微光|重...

凡人微光|重... 如愿

如愿 微视频|丰收新景

微视频|丰收新景 青春华章|追光

青春华章|追光 丰收24小时

丰收24小时 青春华章·亿缕...

青春华章·亿缕... 聚一起 就是家

聚一起 就是家 亿缕阳光丨被...

亿缕阳光丨被... 微视频丨同行...

微视频丨同行... 北京:校园秋...

北京:校园秋... 走进纳米布-诺...

走进纳米布-诺... 在建世界最高...

在建世界最高... 黄河壶口瀑布...

黄河壶口瀑布... 新华全媒+丨 ...

新华全媒+丨 ... 晚秋忙收获

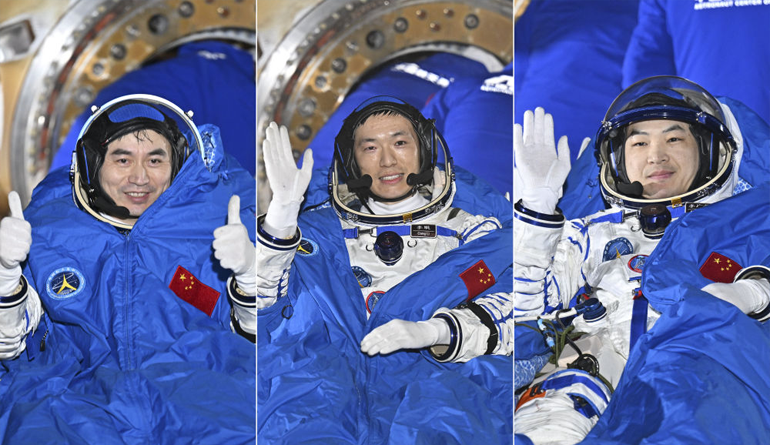

晚秋忙收获 神舟十八号载...

神舟十八号载... 秋意浓

秋意浓 深秋收获忙

深秋收获忙